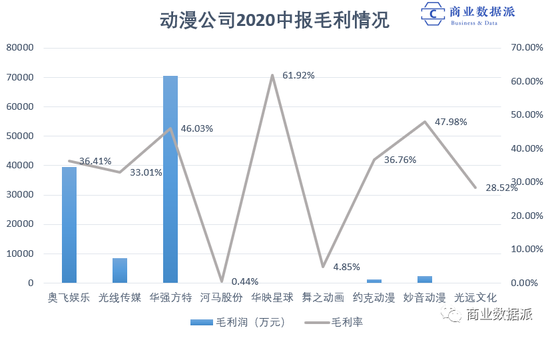

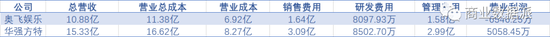

文/舍兒 即將上映的動畫電影《姜子牙》,不僅肩負2020年電影票房的希望,更決定著國產動畫能否繼《哪吒》之后,駛入下一個里程碑。 國產動畫的崛起,這一話題近年來被提及的頻繁。隨著爆款作品不斷涌現,大眾對國產動畫的關注度與日俱增,并對其寄予無限厚望。根據艾瑞發布的《2020中國動漫產業研究報告》中顯示,二次元用戶規模進入到平穩增長期,并有望在2020年突破4億用戶大關。 這一用戶數字并不難實現。上半年的國動市場雖未迎來《姜子牙》,但卻迎來了《大理寺日志》《我的三體之章北海傳》等多部精而美的國產番劇。據統計,在2020出品的國產動畫中,至少有25部豆瓣評分超過7分,觀眾對國動的信心也更上了一個臺階。 但在美譽的同時,受疫情、政策、市場等因素的影響,動畫產業的危機與風險也埋伏四周。 動畫生意并不好做。在《商業數據派》統計的9家有原創IP發行業務的上市動漫公司中報中,僅有4家企業的凈利潤同比增長為正。部分企業因業務量的縮減、IP開發的長周期、項目變現能力弱等問題,而形成了大規模的虧損。 (梳理&;制圖:商業數據派)  不少中小型動漫公司也面臨著和上市公司幾乎同樣的問題。大公司通過業務轉型、投資上下游企業等形式,試圖尋找更優化的商業模式,但機遇與風險并存。中小型公司的單一業務模式也易受突發危機的侵襲,背靠視頻平臺、孵化強商業能力的IP等,是其最常見的生存模式。 國動崛起的路上,堆積著是無數家動漫企業的試錯成本與開發成果。 9家公司5家虧損 頭部公司奧飛、華強方特虧損千萬 疫情讓無數產業的優勢與弊病暴露無遺,需要大量技術支持的動漫行業同樣不例外。 從IP生產到中后期制作,再到版權發行、商業化開發等,任何一個流程的受限,都有可能導致各個環節的業務量下滑,產業鏈上主營不同業務端口的企業,都會受到一定影響。 這也考驗著企業的運作能力和商業模式。其中,業務范圍相對廣泛的企業擁有更多的選擇。開發新IP難,可以持續孵化舊IP。原創業務難,可以主攻外包訂單的加工。但多項業務的集中投入,也易同時面臨風險。 (梳理&;制圖:商業數據派)  先來看上市公司,根據中報來看,凈利潤超過1000萬的僅有光線傳媒和妙音動漫。 其中,光線傳媒的凈利潤為1962.4萬,但與去年同期相比卻下降了81.36%。這主要是因為在疫情期間,光線傳媒的營業成本和營業收入同比減少-84.86%和-77.86%,加之所得稅費與研發投入的大幅度提升,導致凈利潤的整體下降。 另外,動畫電影《姜子牙》及其他真人電影未能如期上映,更是嚴重影響了光線傳媒的營收情況。2019年,50億票房的《哪吒之魔童降世》直接為光線傳媒帶來超10億的營收。因此,國慶檔的《姜子牙》被寄予了同樣的期望。 妙音動漫之所以能夠實現盈利增長,主要是因企業垂直于《中華德育故事》、《中華弟子規》等一系列的國學動漫IP,通過多渠道授權與改編等方式實現IP盈利,商業能力較強。加之疫情期間銷售費用和管理費用的減少,妙音動漫的凈利潤較去年同期增加了 262.4%,毛利率同比增長40.25%。 相比文娛業務范圍廣的光線和垂直IP項目的妙音動漫,線下產業占主營業務重要比例的奧飛娛樂和華強方特則遭遇重創。 奧飛娛樂上半年凈利潤為-4499.32萬,華強方特凈利潤為-2912.34萬,降幅均超過100%,虧損較為嚴重。 受全球疫情影響,奧飛娛樂的玩具銷售和電視媒體業務的營收均有30%以上的下滑。主要的動漫項目集中在下半年,上半年的業績較差;因春節檔電影《熊出沒》的延遲上映,華強方特的數字動漫業務收入較上年同期減少 2.32億,降幅為74.51%。主題樂園暫停營業后,該業務的營收也降低了26.96%。 背靠政府支持,上市動漫公司的原創項目多集中在K12領域。而成人向或全年齡層向的爆款國動,多出自于新型或中小型的制作公司。尤其是近幾年,隨著動漫行業的發展與行業巨頭對動漫產業的扶持,越來越多的動漫企業脫穎而出,形成豐富的行業圖譜。 頭部梯隊以玄機科技、視美精典、繪夢動畫等產出過爆款IP項目的制作公司為主。2020年,上述公司均有穩定的IP產出。 如玄機科技與企鵝影業聯合出品的年番《斗羅大陸4》,玄機科技制作B站出品的《天寶伏妖錄》;視美影業出品的《魔道祖師Q版》《民調局異聞錄》,及與企鵝影業聯合出品的《一念永恒》;繪夢與B站合作出品或制作的《百妖譜》及《仙王的日常生活》。另外,今年出品了9分《霧山五行》和8.5分《大理寺日志》的好傳動畫也成為了行業黑馬。 這類企業與視頻平臺均有著深度的綁定,相對而言更有助于IP的快速孵化及商業能力。如今,多個視頻平臺的動漫版圖也愈發完善,尤其是B站和騰訊已陸續投資了數十家動漫公司。今年8月份,騰訊收購了《西行紀》的制作公司百漫文化,公司估計4億。 整體來看,IP變現能力弱、項目延遲上線、線下業務停滯等,是動漫公司在大環境背景變革的情況下,風險系數最高的因素。這需要企業提升IP的商業價值,或通過代工、版權發行等業務來平衡營收。 大型公司具備深耕上下游產業的能力,但在銷售、管理等方面也投入了大量的成本。中小型企業業務相對單一,爆款IP則可以暫時緩解企業的壓力。而商業模式受限、IP商業價值較弱的企業,則最易被市場淘汰。 投資回報不確定、IP開發風險高 盡管國動崛起的口號喊得響亮,但中國動漫事業仍處于小眾愛好者的圈子內。受眾基數在逐年增加,消費能力也在大幅度提升,卻遠遠達不到全民化的狀態。 這也導致了,一邊是對動漫品質及消費體驗的要求越來越高的年輕用戶,另一邊是在尚不成熟的市場環境下,極其不穩定的回報率。 國產動畫蒸蒸日上,卻也危機四伏。即使沒有疫情,這些潛在風險也極有可能在市場環境的變換之下爆發。根據上市公司的中報來看,動漫IP開發培育、投資回報不確定性、產業政策是最常見的風險項。因行業的不穩定因素,這些風險在非上市動漫企業中也同樣存在。 根據上半年的中報來看,多數企業的營業成本占總營收的60%以上,項目開發投入較高。比如奧飛娛樂營業收入為11.38億,其中營業成本占6.92億,銷售費用1.64億,營業虧損為6546.25萬。華強方特營業收入為16.62億, 其中營業成本8.27億,銷售費用3.09億,管理費用2.99億,營業利潤僅為5058.45萬。 (梳理&;制圖:商業數據派)  項目開發投入較高,首先是IP開發與培育的風險,這包括時間成本和資金成本。 一方面,番劇項目在2019年受平臺自審改為廣電審查的新政影響,導致項目的落地周期至少延長3-12個月的時間,返工幾率增加,回報速度降低。 另一方面,優秀的動漫IP理應有著長達多年甚至數十年的生命力,這不僅需要企業具備持續創造的能力,還需要不斷的資金投入。 項目在制作階段更是漫長的”燒錢”過程。目前來看,國產動畫電影的成本最高控制在6000-8000萬之間,雖不及歐美但也不是一筆小數目。 以6000萬成本的《哪吒》為例,電影的落地經歷了五年的劇本修改與制作,超60家制作團隊和20家特效團隊共同協作。像《哪吒》一樣消耗較高時間成本與資金成本的動畫電影并不少,但未必都能收獲滿意的票房。 番劇斥重金打造的情況也越來越多。比如愛奇藝出品的《四海鯨騎》第二季就因升級了場景和特效,成本高達千萬級別。B站出品的于今年7月份上線的《凡人修仙傳》采用了CG真人動捕技術,一分鐘便要十幾萬的成本。 資本投入量高主要由兩個因素造成,一是國產動畫對技術和品質的追求越來越高,有資金能力的企業或平臺愿意下血本賭注,但這同時也需要項目的變現能力與成本成正比。 二是中國動畫的工業化流程尚不完善,導致生產過程中常常走彎路,耗費不必要的人力及財力。 長周期、高成本,導致項目的回報率存在一定風險。這主要是因為,隨著動漫市場的日益壯大,網絡生態環境的變化,觀眾的審美標準也在不停的改變。 許多富有經驗的從業者都無法預估兩年后的觀眾會喜歡什么類型的作品。加之成功IP的模式需要天時地利人和,未必能再次復制。 政策和環境的風險也是一顆定時炸彈。除前文提到的疫情和審查制度之外,動漫公司還存在對政府補助過分依賴的現象。 比如在上半年中,華強方特將1.92億的政府補助計入當期損益。華映星球的中報中則直接顯示:報告期內其他收益較上年同期減少98.41%,是因為政府補貼尚在申請中。 這也意味著,一旦政策風向變化,公司失去大額度的政府補貼,將成為企業的一大隱患。 Q1季度的疫情讓這些風險變得更加突出,對動漫企業的生存有了更嚴峻的挑戰。 如何提升盈利能力? 為了降低企業的風險指數、提升盈利能力,動漫公司也采取了一系列的舉措。這包括拓展動漫產業鏈的業務版圖,提升IP的商業變現能力,與視頻平臺深度綁定等。其效果雖然未必立竿見影,但都是一步步重要探索。 一是新業務的拓展。 包括企業自身對動漫產業上下游業務的開拓,以及巨頭企業通過投資產業鏈上的其他公司來獲得該項業務。 以光線傳媒成立的彩條屋影業為例,近5年來,彩條屋影業陸續投資了大千陽光、可可豆動畫、中傳合道文化、好傳動畫、末匠文化等涵蓋中后期制作、IP孵化、衍生品開發等主營各項業務的動漫公司。 除此之外,光線還在月初發布了一本漫畫APP,報告期內上線了《敖丙傳》《妙先生之彼岸花》14部原創漫畫,力求拓展IP的孵化渠道,以及從漫畫源頭上開發IP內容。 《我是江小白》《璃心戰紀》等動畫的出品方兩點十分同樣投資了20家左右的相關企業,公司在游戲CG、三渲二等業務領域也有一定的經驗;主攻海外市場的約克動漫則在近兩年內大規模開拓國內市場,報告期內境內收入比上年同期增加 148.30%,毛利率同期增加 77.95%。 但業務的拓展或轉型也將面臨一定風險。比如在去年新增原創動漫劇集業務的云圖動漫,因原創項目的投入,上半年的存貨較上年期末增加 284.97萬元,變動比例為 61.87%。原創動畫收益的不確定性,也可能導致業務成本的暴增。 二是與視頻平臺的深度綁定。 根據艾瑞報告顯示,騰訊和嗶哩嗶哩在2017-2019年中,分別投資了53家和45家動漫相關企業。視頻平臺出品動漫公司制作、公司出品平臺獨播,或平臺與公司聯合出品,是最常見的合作模式。  一方面,視頻平臺強大的日活用戶與流量池,可以為IP提供最基礎的曝光范圍及頻率。在內容付費、廣告植入、授權合作等商業模式上,均有著更強的執行力,繼而為動漫公司帶來更高的盈利。 另一方面,因爆款動漫IP的影響力與日俱增,對視頻平臺的拉新力度也有目共睹。在騰訊發布的半年報中顯示,騰訊視頻服務會員數同比增長18%至1.14億,受益于自制國漫及電視劇,其中便包括《斗羅大陸第三季》。 不過,隨著文娛行業的資本寒冬,動漫產業也受到了一定的殃及。數據顯示,動漫企業的融資事件從2016年便逐年下降,融資金額也從2018年的75.5億下降為2019年的21.1億。 根據IT桔子的信息顯示,截止發稿前,2020年的動漫企業融資事件不超過8起。這也同時說明,依靠與視頻平臺或行業巨頭的合作,并不足以高枕無憂。  三是提高動漫IP的盈利能力,這需求出品方拓寬IP的授權渠道。 動漫IP的變現能力近年來一直在向好階段發展:除了傳統的內容付費、廣告植入、衍生品之外,動漫IP所具備的潮流文化氣質,也為新消費提供了更多的可能性。 上半年,《大理寺日志》先后聯名喜茶推出主題T恤與貼紙,聯名樓下面館推出原汁大塊牛肉面;《一人之下》第三季上線后,跨界電音領域發起remix大賽,第一名獲得13萬的聽眾投票;《全職高手》主角葉修聯合美特斯邦威在天貓直播間帶貨,累計觀看人數超過70萬。除此之外,IP改編、主題快閃店、文化旅游也是動漫IP重要的商業模式。 不過,多元化的商業模式僅限于頭部或有著一定影響力的動漫IP。對于中腰部IP而言,變現空間相對有限,僅夠維系日常的營收。 縱然離日本、美國動漫產業成熟度還有很大距離,但在疫情的沖擊之下,國產動畫仍有源源不斷的好作品出現,便是行業的好兆頭。 |